おてがるペイは株式会社JMSが運営するキャッシュレス決済サービス会社です。

昨今、クレジットカードやコード決済などのキャッシュレス決済が急激に普及している中で、おてがるペイは今後、急速に普及していくことが期待されます。

そこで、おてがるペイを導入する方法と決済手数料や導入コストについてわかりやすく解説していきます。

目次

おてがるペイとは?

おてがるペイの基本情報

JMS(ジェイエムエス)が運営するおてがるPayは制度期間中は導入費用0円で加盟店手数料が引き下がりますので、クレジットカードや電子マネー決済導入を考えている事業者におすすめです。 主要国際ブランド、銀聯カード、電子マネー、Apple Pay、Google Payの導入を考えている方は、JCB・三菱UFJニコス・UCカード3社出資のおてがるPayの検討をしましょう。

JMS(ジェイエムエス)が運営するおてがるPayは制度期間中は導入費用0円で加盟店手数料が引き下がりますので、クレジットカードや電子マネー決済導入を考えている事業者におすすめです。 主要国際ブランド、銀聯カード、電子マネー、Apple Pay、Google Payの導入を考えている方は、JCB・三菱UFJニコス・UCカード3社出資のおてがるPayの検討をしましょう。| 初期導入費 | 無料 | 月額固定費 | 無料 |

|---|---|---|---|

| 決済システム利用料 | 3.24%〜3.74% | 入金手数料 | 無料 |

| 締め日 | 月2回もしくは月6回 | 入金タイミング | 月2回払いもしくは月6回払い |

| 加盟店手数料3.24%の対応ブランド | VISA、マスターカード、DCカード、三菱UFJカード、ニコスカード、UCカード | ||

| 加盟店手数料3.74%の対応ブランド | JCB、アメックス、ダイナース、銀聯、DISCOVER、Apple Pay、Google pay、交通系電子マネー、QUICPay、iD | ||

| 対象外の決済ブランド | WAON、nanaco、楽天Edyなど | ||

大手クレジットカード会社からの出資を受けているということで、サービス導入時にも安心感がありますね。

まだまだ一般知名度は低いおてがるペイですが、今後はおてがるペイを導入する企業が増えることが予想されます。

おてがるペイを導入するとクレジットカードで決済できる?

おてがるペイを導入すると、クレジットカード決済が可能になります。

おてがるペイの導入で決済可能なクレジットカード国際ブランドは7種類です。

注目すべき点は、中国の銀聯カードに対応していることです。

おてがるペイの競合であるAirペイ(エアペイ)やsquare(スクエア)などは銀聯に対応していませんので、おてがるペイ導入のメリットと言えるでしょう。

参考Airペイ(エアペイ)とは?使い方や評判まとめ!au PAYにも対応!- VISA

- Mastercard

- JCB

- アメリカンエキスプレス

- ダイナースクラブ

- ディスカバー

- 銀聯

おてがるペイを導入すると電子マネー決済が利用できる?できない?

おてがるペイを導入すれば、SuicaやQUICPayなどの電子マネー決済も利用できます。

また、Apple PayやGoogle Pay、iDなど非接触型決済サービスも対応しています。

- Suica

- Kitaca

- Pasmo

- TOICA

- manaca

- ICOCA

- SUGOCA

- nimoca

- はやかけん

- Apple Pay

- Google Pay

- iD

- QUICPay

おてがるペイを導入するとQRコード決済が利用できる?できない?

おてがるペイは、2019年8月21日現在、QRコード決済サービスには対応していません。

PayPayやLINE PayなどのQRコード決済サービスは、2018年末ごろから頻繁にキャンペーンを実施していて、利用者を急激に伸ばしています。

そのため、おてがるペイを導入してもQRコード決済に対応できないというのはデメリットと言えるかもしれません。

しかし、現状では他のキャッシュレス決済サービスを導入してもQRコード決済サービスを利用できるのはごくわずかです。

QRコード決済サービスに対応したいという方は導入費用、決済手数料無料のPayPayやLINE Payの加盟店になるのがおすすめです。

おてがるペイの導入キャンペーン

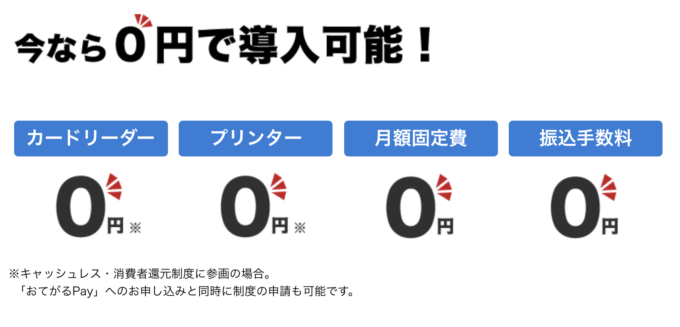

おてがるペイでは、現在、導入費用0円キャンペーンを実施しています。

これは、おてがるペイ申込みの際に、キャッシュレス・消費者還元事業の登録申込みをすることでカードリーダーやプリンターが0円で導入できるキャンペーンです。

合わせて、決済手数料も2019年10月〜2020年6月末まで決済手数料が実質2.16%となります。

おてがるペイの導入を検討している事業者の方には、かなりお得なキャンペーンですので、期間中の申込をオススメします。

おてがるペイを導入するとお得?

おてがるペイを導入すると様々なメリットを受けることができます。

導入費用はかかる?

おてがるペイは、導入キャンペーンを利用すれば0円で導入可能です。

ただし、決済手数料はキャッシュレス・消費者還元事業の期間中は2.16%になりますが、それ以降は3.24〜3.74%がかかります。

決済手数料を加味しても、導入にかかるコストは限りなく低く抑えられますので、試験的にキャッシュレス決済サービス導入してみたい方にはおすすめですね。

会計スピードが早くなる

おてがるペイを導入すると、ユーザーが提示したクレジットカードを専用カードリーダーで読み込むだけで決済が完了します。

ですので、会計レジの前に列ができたり、レジ作業に時間がかかっているお店にはメリットになります。

ユーザーは複数の決済手段が選べる

おてがるペイを導入すると、ユーザーは「1回払い」「2回払い」

「分割払い」「リボ払い」「ボーナス払い」の中から決済手段を選ぶことができます。

ユーザーにとっては、分割したいのにできない、ということが無くなりますのでキャッシュレス決済の利用促進に繋がります。

- 1回払い

- 2回払い

- 分割払い

- リボ払い

- ボーナス払い

おてがるペイを導入するには?

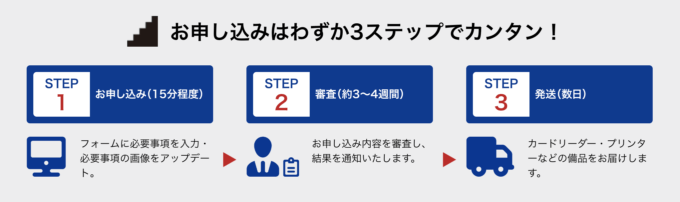

おてがるペイは、公式サイトからの申込みで利用できるようになります。

オンラインで手軽に申し込めますので、導入を検討している方はまずは申し込んでみるのがいいかもしれません。

おてがるペイは個人事業主でも導入できる?

おてがるペイは個人事業主でも導入できます。

個人事業主でも公式サイトから申込みをして審査に通れば利用できますので、小規模のお店やお祭りの縁日などでも利用可能です。

おてがるペイを導入したらレシートは発行できる?

おてがるペイを導入する際、気になるのはレシートが発行できるか、という方も多いと思います。

おてがるペイは、導入時にカードリーダーとプリンターが提供されますので、紙のレシートを印刷することが可能です。

ですので、ユーザーから紙のレシートが欲しいと言われることが多い場合も、問題なくレシートを発行できるでしょう。

おてがるPay(おてがるペイ)の競合サービスを導入するには?

ここまで、おてがるPay(おてがるペイ)の導入に関して解説してきましたが、他のサービスが気になる方もいるでしょう。

そこで、おてがるPay(おてがるペイ)の競合を一覧に纏めましたので、下記を参考に導入するサービスを選びましょう。

| square (スクエア) | Airペイ (エアペイ) | STORES決済 (旧Coiney) | Times Pay (タイムズペイ) | 楽天ペイ | |

|---|---|---|---|---|---|

| 運営会社 | Square | (株)リクルートライフスタイル | コイニー (株) | パーク24(株) | 楽天ペイメント(株) |

| QRコード決済 | × | PayPay LINE Pay d払い | × | × | 楽天ペイ、auペイ |

| 国外QRコード決済 | × | WeChat Pay Alipay | WeChat Pay | × | × |

| QRコード決済の手数料 | × | 3.24% | 3.24% | × | 3.24% |

| 電子マネー決済 | × | Apple Pay iD QUICPay Suicaなど交通系電子マネー | Suicaなど交通系電子マネー | WAON nanaco Suicaなど交通系電子マネー | 楽天Edy,nanaco,WAON,Apple Pay,iD,QUICPay,Suicaなど交通系電子マネー |

| 電子マネー決済の手数料 | × | 交通系:3.24% Apple Pay,iD,QUICPay:3.74% | 3.24% | 3.24% | 楽天Edy,nanaco,WAON,交通系電子マネー,Apple Pay,iD,QUICPay:3.24% |

| 利用可能なクレジットカード | VISA Mastercard アメックス JCB ダイナース DISCOVER | VISA Mastercard アメックス JCB ダイナース DISCOVER | VISA Mastercard アメックス JCB ダイナース DISCOVER セゾンカード | VISA Mastercard アメックス JCB ダイナース DISCOVER | VISA Mastercard アメックス JCB ダイナース DISCOVER |

| クレジットカード決済手数料 | JCB以外:3.25% JCB:3.95% | VISA,Mastercard,アメックス:3.24% JCB,ダイナース,DISCOVER:3.74% | VISA,Mastercard,アメックス,セゾン:3.24% JCB,ダイナース,DISCOVER:3.74% | VISA,Mastercard:3.24% アメックス,JCB,ダイナース,DISCOVER:3.74% | VISA,Mastercard,アメックス,JCB,ダイナース,DISCOVER:3.24% |

| 初期費用 | 実質無料 | 実質無料 | 実質無料 | 実質無料 | 実質無料 |

| 月額固定費 | 無料 | 無料 | 無料 | 無料 | 無料 |

| 入金サイクル | 翌日(三井住友、みずほ銀行) 週1回(三井住友、みずほ以外) | メガバンク:月6回 その他の金融機関:月3回 | 月6回 | 1日から15日:当月末日 16日から当月末日:翌月15日 | 翌日(楽天銀行) 翌営業日(楽天銀行以外) |

| 振込手数料 | 無料 | 無料 | 売上合計10万円未満:200円 売上合計10万円以上:無料 | 無料 | 無料(楽天銀行) 210円(楽天銀行以外) |

| 申込み方法 | HPより申込み | HPより申込み | HPより申込み | HPより申込み | HPより申込み |

| 利用開始までの日数 | 最短翌日 | 1週間〜1ヶ月 | 1週間前後 | 1ヶ月程度 | 1週間前後 |

| 対応端末 | iOS,Android | iOSのみ | iOS,Android | 専用端末 | iOS,Android |

| レシート発行 | × | × | × | プリンター提供 | × |

| 分割払い | × | × | 2回払い リボ払い ※coineyターミナルでVISA,Mastercardのみ | 分割払い リボ払い | × |

Airペイ(エアペイ)は導入できる?できない?

おてがるペイの競合にあたるAirペイ(エアペイ )も、初期費用と月額固定費は0円です。

さらに、決済手数料も2021年9月30日まで無料なので導入コストはかかりません。

Airペイ(エアペイ)はリクルートグループが運営する決済サービスで、クレジットカード

電子マネー・QRコード決済・ポイントなど多少な決済サービスをまとめて導入できるメリットがります。 今ならiPadとカードリーダーが無料になるキャッシュレス0円キャンペーンを実施しておりますので、キャッシュレス決済の導入を検討している事業者の方はこの機会に契約するのがおすすめです。

Airペイ(エアペイ)はリクルートグループが運営する決済サービスで、クレジットカード

電子マネー・QRコード決済・ポイントなど多少な決済サービスをまとめて導入できるメリットがります。 今ならiPadとカードリーダーが無料になるキャッシュレス0円キャンペーンを実施しておりますので、キャッシュレス決済の導入を検討している事業者の方はこの機会に契約するのがおすすめです。| 初期導入費 | 無料 | 月額固定費 | 無料 |

|---|---|---|---|

| 決済システム利用料 | 3.24%〜3.74% | 入金手数料 | 無料 |

| 締め日 | メガバンク:月6回、その他の金融機関:月3回 | 入金タイミング | メガバンク:月6回払い、その他の金融機関:月3回払い |

| 加盟店手数料3.24%の対応ブランド | VISA、マスターカード、アメックス、d払い、PayPay、au PAY、LINE Pay、AliPay、WeChart Pay、交通系電子マネー | ||

| 加盟店手数料3.74%の対応ブランド | JCB、ダイナース、DISCOVER、Apple Pay、iD、QUICPay | ||

| 対象外の決済ブランド | Google Pay、WAON、nanaco、楽天Edy | ||

Square(スクエア)は導入できる?できない?

Airペイ(エアペイ)同様、おてがるペイの競合にあたるSquare(スクエア)も導入キャンペーンを利用すれば、簡単に導入することができます。

Square(スクエア)はアメリカのSquare(スクエア)社が開発したサービスで、日本では三井住友カードが全面バックアップしている決済サービスです。

Twitterの創業者ジャック・ドーシーが開発したサービスですので、知名度と話題性はかなり高いと言えます。

クレジットカードの主要国際ブランドの決済が可能ですので、キャッシュレス決済の導入を検討している事業者の方はこの機会に契約するのがおすすめです。

| 初期導入費 | 無料 | 月額固定費 | 無料 |

|---|---|---|---|

| 決済システム利用料 | 3.25%〜3.95% | 入金手数料 | 無料 |

| 締め日 | 三井住友、みずほ銀行:毎日 それ以外の金融機関:毎週水曜日 | 入金タイミング | 三井住友、みずほ銀行:翌日 それ以外の金融機関:週1回 |

| 加盟店手数料3.25%の対応ブランド | VISA、マスターカード、アメックス、ダイナース、DISCOVER | ||

| 加盟店手数料3.95%の対応ブランド | JCB | ||

| 対象外の決済ブランド | Suica、Apple Pay、Google Pay、iD、QUICPay、WAON、nanaco、楽天Edy | ||

おてがるペイ導入のまとめ

日本政府では2019年10月の消費税増税時に、キャッシュレス決済に最大5%分を還元する優遇策を検討しており、おてがるペイをはじめとするキャッシュレス決済サービスがその主役になることが期待されています。

まだまだ利用店舗が限られているおてがるペイですが、今後は利用できる幅が広がっていくことが予想されますので、導入を検討されている方は今が絶好の導入タイミングになるでしょう。

コメントを残す