主婦の方がクレジットカードを探すときは無職でも作れるクレジットカードや作りやすいクレジットカードがおすすめです。

この記事では専業主婦におすすめのクレジットカードと審査の注意点についてまとめました。

目次

専業主婦がクレジットカードを選ぶ時に注意するポイント

自身に収入のない専業主婦の方は、配偶者年収を提出することでクレジットカードと作ることになります。

そのため、クレジットカードの申込資格に「安定した収入があること」という表記があるクレジットカードには申し込みできません。

ACマスターカードは作れない

例えば「安定した収入と返済能力を有する方で、当社基準を満たす方」を条件とするACマスターカードは配偶者年収で申し込むことができません。

配偶者年収

配偶者年収でクレジットカードに申し込む場合は、夫(もしくは妻)の年収で審査を受けます。

主婦向けの楽天カードは、配偶者様の年収を申告することで合算金額に基づいた「割賦枠(ボーナス/分割/リボ払いをご利用できる枠)」の審査を行ってくれるためおすすめです。

世帯年収

配偶者年収に頼れない専業主婦の方は、無職でも作れる楽天カードがおすすめです。

楽天カードは世帯年収で申し込むことがでいますので、親の年収に頼ることができます。

同一生計人数と審査の関係

配偶者年収や世帯年収で申し込む主婦の方は、クレジットカードの申し込み欄にある「同一生計の人数(世帯人数)」という項目が審査にとって重要になります。

同一生計人数が多ければ多いほど法律で定められた生活維持費の金額が高くなり、十分な支払可能見込額がないとして審査落ちの原因になります。

支払可能見込額

支払可能見込額とはクレジットカードの限度額を決める上で重要な指標となります。

審査通過の目安は支払可能見込額の90%が10万円を超えることになりますので、事前に配偶者のカード請求金額や生活維持費から審査に通る可能性をシミュレーションすると良いでしょう。

・支払可能見込額=年収-年間請求予定額-法律で定められた生活維持費

| 居住形態 | 収入・生計を同一とする方の人数(ご本人・別居者も含む) | |||

|---|---|---|---|---|

| 1人 | 2人 | 3人 | 4人 | |

| 持家かつ住宅ローン無 または 持家無かつ賃貸負担無 | 90万円 | 136万円 | 169万円 | 200万円 |

| 持家かつ住宅ローン有 または 持家無かつ賃貸負担有 | 116万円 | 177万円 | 209万円 | 240万円 |

専業主婦におすすめのクレジットカード

それでは申込資格に「安定した収入があること」の記載がなく、配偶者年収でも申し込めるクレジットカードを紹介します。

25歳以下なら三井住友カード デビュープラス、39歳以下ならJCB CARD W / JCB CARD W plus Lも検討してみましょう。

| カード名 | 初年度年会費 | 次年度年会費 | 国際ブランド | ポイント還元率 |

|---|---|---|---|---|

| 楽天カード | 無料 | 無料 | VISA,JCB,マスターカード,アメックス | 1.0%〜 |

| 三井住友カード アミティエ | 無料 | 無料〜1,375円(税込) | VISA,マスターカード | 0.5%〜 |

| JCB CARD W | 無料 | 無料 | JCB | 1.0%〜 |

| エポスカード | 無料 | 無料 | VISA | 0.5%〜 |

| セゾンカードインターナショナル | 無料 | 無料 | VISA,JCB,マスターカード | 0.5%〜 |

| イオンカード | 無料 | 無料 | VISA,JCB,マスターカード | 0.5%〜 |

| セディナカード | 無料 | 無料 | VISA,JCB,マスターカード | 0.5%〜 |

楽天カード

楽天カードの5,000ポイント新規入会&利用キャンペーンが開催中!2024年8月もお得に決済

2024年8月も楽天カードの5,000ポイント新規入会&利用キャンペーンが開催されています。

| 入会特典① | 新規入会で もれなく2,000ポイント |

|---|---|

| 入会特典② | 1円以上の利用で もれなく3,000ポイント |

カード概要

| 年会費 | 永年無料 |

|---|---|

| 申込資格 | 18歳以上 |

| 発行時間 | 最短3営業日 |

| 国際ブランド | VISA,JCB,マスターカード,アメックス |

| 付帯機能 | 楽天Edy,海外旅行保険 |

- 楽天ポイントが貯まりやすい!

- 年会費は永年無料!

- 5と0のつく日は楽天市場でポイント4倍還元!

- 楽天ペイや楽天ポイントとの連携でさらにお得に!

審査について

楽天カードの審査基準と審査落ち原因・理由・落ちた後の注意点について【2025年4月版】

楽天カードの審査基準と審査落ち原因・理由・落ちた後の注意点について【2025年4月版】楽天PINKカード

お買いものパンダ(楽天PINKカード)

女性向けの優待特典や疾病保険が付けられる楽天PINKカードもあります。

三井住友カード

- マクドナルド、セブンイレブン、ファミマ、ローソンはポイント5倍

- 対象店舗一覧からポイント2倍で両手できる適用店舗を3つ選べる

- ETCカード年会費は実質無料(初年度無料、年1回以上の利用で翌年無料)

- 最短翌営業日のスピード発行

- 2枚持ち(デュアル発行)が可能

- ICチップと選べる顔写真付きカード発行で不正利用をWブロック

- 最高2,000万円補償の海外旅行保険が利用付帯!+250円の年会費で国内旅行保険の追加付帯と海外旅行保険をグレードアップ可能

アミティエカード

三井住友カードには海外旅行傷害保険などが充実した三井住友カード アミティエもあります。

JCB CARD W

- WEB入会&18歳〜39歳限定のJCBカード

- Amazonやセブンイレブン等の優待店舗が充実

- スターバックスカードのオンラインチャージはポイント10倍

- ETCカードの発行手数料&年会費無料

- 最高2,000万円補償の海外旅行傷害保険が利用付帯

- 女性におすすめのJCB CARD W plus Lも用意

JCB CARD W plus L

JCB CARD W plus L

JCB CARD Wにも女性向けのJCB CARD W plus Lが用意されています。

イオンカード

ミニオンズデザインがおすすめ

ミニオンズデザインを選ぶとイオンシネマ割引やUSJ特典が付帯するのでおすすめです。

セディナカード

- 全国のセブンイレブン、ダイエー、イオンでポイント3倍(200円で3ポイント)

- 海外ショッピングは常にポイント3倍

- 海外キャッシング利用時の海外ATM手数料は無料

- 毎週日曜日はマルエツの買い物が5%オフ

- 最高1,000万円補償の国内旅行傷害保険が付帯

- 商品の破損・盗難による損害を最高50万円まで補償するショッピング保険付き

配偶者貸付に対応

セディナカードは配偶者年収でもキャッシング枠を付与するクレジットカードです。

なぜなら配偶者の年収と合算した世帯年収の3分の1以下の借入が認められる配偶者貸付契約を受付しているためです。

- 配偶者貸付け申込書

- 収入証明書

- 婚姻関係証明書

即日発行できる主婦向けのクレジットカード

主婦向けに即日発行できるクレジットカードからピックアップした2枚を紹介します。

エポスカード

- レストラン、居酒屋、カフェ、美容院、カラオケでの割引や遊園地、水族館など全国10,000店舗以上の優待特典

- 全国のマルイ店舗で受け取れる即日発行サービス

- 最高2,000万円補償の海外旅行傷害保険が自動付帯

- 初回キャッシング利用は30日間金利0円で利用可能

- 「マルコとマルオの7日間」は10%オフでショッピング

セゾンカードインターナショナル

- 毎月第1・第3土曜日西友・リヴィンの買い物が5%オフ

- セゾンポイントモール経由ならポイントが最大30倍

- 有効期限が無期限の永久不滅ポイント

- 発行手数料&年会費無料のETCカードは即日発行対応(最大5枚まで発行可能)

クレジットカードの審査で気をつけること

専業主婦がクレジットカードに申し込む際は、審査にも関わる入力欄に注意しなければいけません。

「預貯金」「職業欄」の入力欄も含め、審査に影響する注意点を4つまとめました。

- 職業欄

- 預貯金

- 嘘を書かない

- キャッシング枠は0円を希望

職業欄について

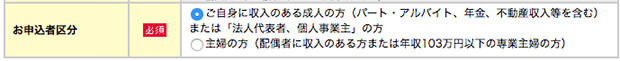

上の画像はオリコカードの申し込み項目の一部を切り取ったものになります。

クレジットカード会社によって職業欄に「無職」がなかったり、表記方法が異なったりしますが、冒頭でも説明したとおり派遣社員・アルバイト・パート・自営業・家賃収入・専業主婦(配偶者年収)は問題なく申し込めますので、最も近い項目を選ぶようにしましょう。

預貯金について

自身の収入に自信の無い方は、任意項目であっても預貯金を入力して提出するようにしましょう。

預貯金額は1年間でクレジットの支払いに充てることが可能な金額の目安となるため、審査結果を左右する支払可能見込額に影響するものと思われます。

それによって少しでも審査通過の可能性が上がるのであれば、できるだけ正直な預貯金額を記入するのをおすすめします。

入力内容に嘘を書かない

無職だからといって、クレジットカードの申し込みフォームで嘘の情報を記入してはいけません。

虚偽情報と判明した時点でクレジットカードの手続きは途中で打ち切られ審査落ちになり、加えて社内ブラックとして登録されるため、今後同一会社が発行するクレジットカードに再申し込みしても作れなくなる可能性が大きくなります。

虚偽申告にメリットは皆無なので、誤っても嘘の情報が記入されないように注意してください。

キャッシング枠は0円を希望

先ほども説明したとおり、配偶者貸付を認めているクレジットカード会社が非常に少ないため、無収入の専業主婦がキャッシング枠を希望すると審査落ちの原因となりえます。

キャッシング枠の申請は発行後でもできますので、まずはスムーズに審査通過するためにもキャッシング枠は希望しないようにしましょう。

専業主婦のクレジットカードに関するよくある質問Q&A

最後に専業主婦のクレジットカードに関するよくある質問をまとめました。

この記事で解決できなかった疑問や質問のある方は、記事下のコメント欄に投稿していただければ順に回答させていただきます。

口座名義は旦那のものでも大丈夫?

基本的にクレジットカードに登録する振替口座名義は本人でなくてはいけません。

ただしエポスカードは本人名義でなくても登録できますので、ご自身以外の親族の名義で登録したい方はエポスカードを選ぶと良いでしょう。

限度額はいくらくらい?

クレジットカードは、改正割賦販売法(クレジットに関する法律)で限度額を30万円以下にするなら簡易的な審査で発行できると明記されております。

そのため自身に年収のない専業主婦の限度額は、発行直後は少なくとも30万円までになるでしょう。

限度額が30万円以下のクレジットカードを発行する場合は、過剰な債務や延滞等を確認する簡易な審査で発行可能とします。(経済産業省 )

家族カードも検討しよう

家族カードは本カード会員の与信で作れるため、専業主婦であることや無収入であること関係なく作れるのがメリットです。

ですが、以下のデメリットもありますのでどちらが良いか検討してください。

- 好きなクレジットカードを選べない。配偶者もしくは両親が持っているクレジットカードに限られる。

- 利用明細が筒抜けになる

- 自身のクレジットカードヒストリーの積み上げにならない

コメントを残す